全国房贷利率“涨”声一片,影响房贷利率上涨的因素有哪些?

影响房贷利率上涨的因素有:

一、房贷新规出台,房地产贷款额度被限制

1、继2020年8月房企融资的”三道红线“之后,2021年1月1日起,贷款额度被限制了,房地产贷款被划“两道红线”;

2、有网友爆料已接到银行短信通知,银行放款额度收紧,房贷利率上调。

贷款额度被限制了,划出“两道红线”!

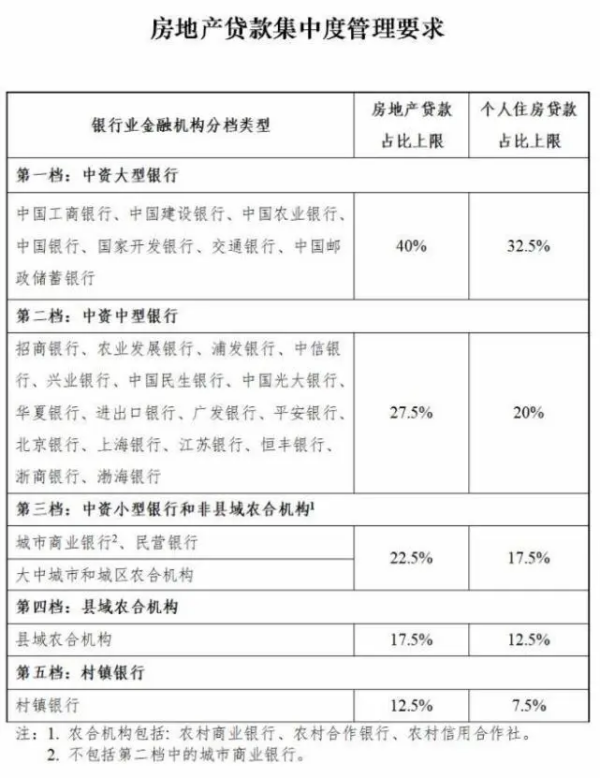

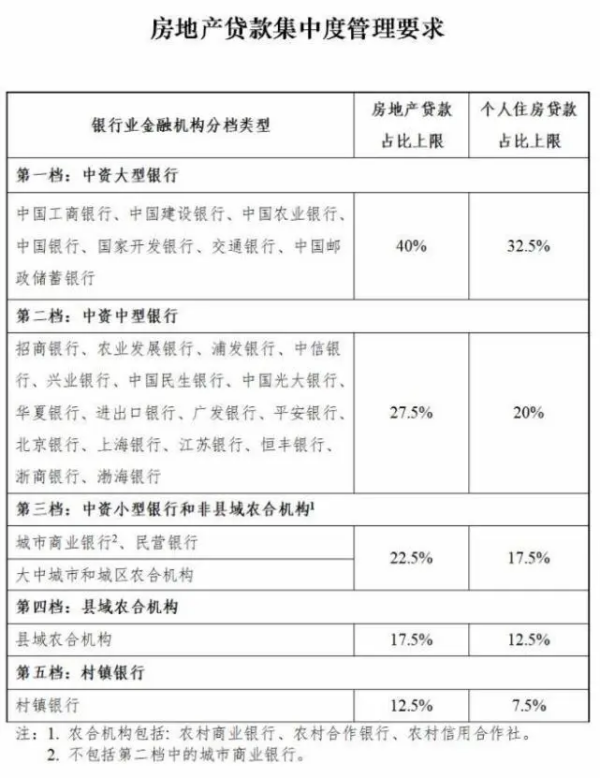

2021年起,房地产贷款额度被限制了。2020年12月31日,央行银保监会联合发文,房贷集中度新规出台,调整银行业房地产贷款占比上限与个人房贷上限。根据通知,两部门将根据银行的资产规模及机构类型,分档对其房地产贷款集中度进行管理,划出了房地产贷款占比上限和个人住房贷款占比上限的“两道红线”。

其中,房地产贷款占比上限最高为40%,最低为12.5%;个人住房贷款占比上限最高为32.5%,最低为7.5%。

央行和银保监会在答记者问时表示,建立房地产贷款集中度管理制度,是为了提高金融体系的韧性和稳健性,促进房地产市场平稳健康发展。

二、利率市场化逐步放开,银行资金成本在升高

1、银行资金成本提高

银行同业拆借市场价格在不断的攀升,自身的融资成本也在上升,如果房贷利率还不上调,马上会出现亏损,银行不赚钱的生意肯定不愿意去做。

2、吸储能力下降

现在存款利率都比较低,再加上现在的高通货膨胀率,实际上是“负利率”,把钱存银行不仅赚不到钱,而且还会贬值,越来越多的人不选择存银行了,吸储能力下降迫使房贷放款规模受限。额度规模受限,为了完成收入,只有提高利率定价来筛选客户,价高者得。

三、调控趋势所迫

众所周知,现在政府正在给楼市降温,各种强调控不断,而对于银行来说,为了响应国家政策,利用金融工具上浮贷款利率,就是最直接的配合调控的手段。

而且在整个金融环境都在强调防风险、去杠杆。各银行对居民房贷的态度已经发生重大转变。由之前的优质信贷转变为“鸡肋”。原因很简单,一方面房地产杠杆越拉越长,现在热点城市房价动辄上千万,这对于银行来说房贷风险比过去飙升许多。

房地产的供给和需求受哪些因素影响

房地产的供应主要受四个因素的影响: 1、房产市场的价格:价格越高,供给越多;价格越低,供应越少 2、地方政府的土地供应量:土地供应越多,房产供应越多,反之越少 3、融资环境(主要指银行贷款):银行贷款难度越低,房产供应越多,反之越少 4、在中国,房地产的供应与政策的关系也很大,利好政策出台,则供应多,反之越少 其余的因素影响较小,包含建安成本、市场竞争等等 房地产的需求主要受三个因素影响: 1、房地产价格,价格越高,需求下降,反之则上升 2、居民的收入水平,收入高,需求高,反之则低 3、国家政策及银行态度:国家鼓励购房、银行贷款放松,则需求趋于旺盛,反之则需求下降

央行:保持房地产信贷平稳增长

5月24日,中国人民银行官微消息,人民银行、银保监会23日召开主要金融机构货币信贷形势分析会,分析研究信贷形势,部署推进当前和下一阶段信贷工作。 据观点新媒体了解,会议指出,受国内外超预期因素影响,近期经济新的下行压力进一步加大。金融系统要进一步提高政治站位,增强大局意识和责任意识,齐心协力,将党中央、国务院的决策部署落实到位,加大实体经济支持力度,全力以赴稳住经济基本盘。 国家开发银行、政策性银行要充分发挥补短板、跨周期调节的作用,大型国有商业银行要主动发力、多作贡献,股份制银行要充分挖掘潜力,大型城商行要发挥区位优势,共同加大对重点领域和薄弱环节的信贷支持。各主要金融机构要切实承担主体责任

影响我国房地产金融的社会经济因素有哪些

(一)国内生产总值(GDP) 国内生产总值常被公认为衡量国家经济状况的最佳指标,它不但可反映一个国家的经济表现,更可以反映一国的国力与财富。GDP的增长会带来一国经济的发展和人民生活水平的提高,生活水平的提高体现在各个方面,其中一个就是人们对改善性住房需求的增加,在住房供给不变的情况下,房地产价格的上升也是情理之中。 (二)物价水平 物价水平是衡量一个国家经济发展水平和居民消费水平的一个重要指标,主要通过居民消费价格指数(CPI)体现。在现实生活中,房地产价格和物价水平是相互影响的:房地产价格水平的提高会引起物价水平的提高,而物价水平的提高也会反作用于房地产价格水平,促使房地产价格水平的提高

基建制造业房地产等重点领域信贷投放变化情况和原因

分析 一、重点领域信贷投放变化情况 1、公路建设:随着国家第二轮基础设施投资的加大,2015年以来,银行对于公路建设的贷款投入也明显增加。 2、房地产:近几年房地产行业企业融资需求有所上升,银行对此的贷款也有相应的投入,但由于房价受到政策影响,贷款投放仍处于较为保守的状态。 3、基础建设制造业:中国政府在2015年以来对基础建设制造业的支持较为明显,并通过信贷政策的助力加大了银行对此的贷款投入。 二、原因分析 1、宏观经济环境:由于中国宏观经济环境的不稳定,各银行谨慎行事,尤其是对于重点领域信贷投放,更加谨慎,影响贷款投放量。 2、金融监管:由于金融监管政策调整,各银行都会控制信贷投放,重点领